Die private Vorsorge wurde 1972 in der Bundesverfassung verankert. Die 3. Säule dient dazu, Einkommenslücken aus der 1. und 2. Säule möglichst weitgehend zu schliessen. Damit soll der gewohnte Lebensstandard auch im Ruhestand gesichert werden.

Häufig gestellte Fragen zur dritten Säule

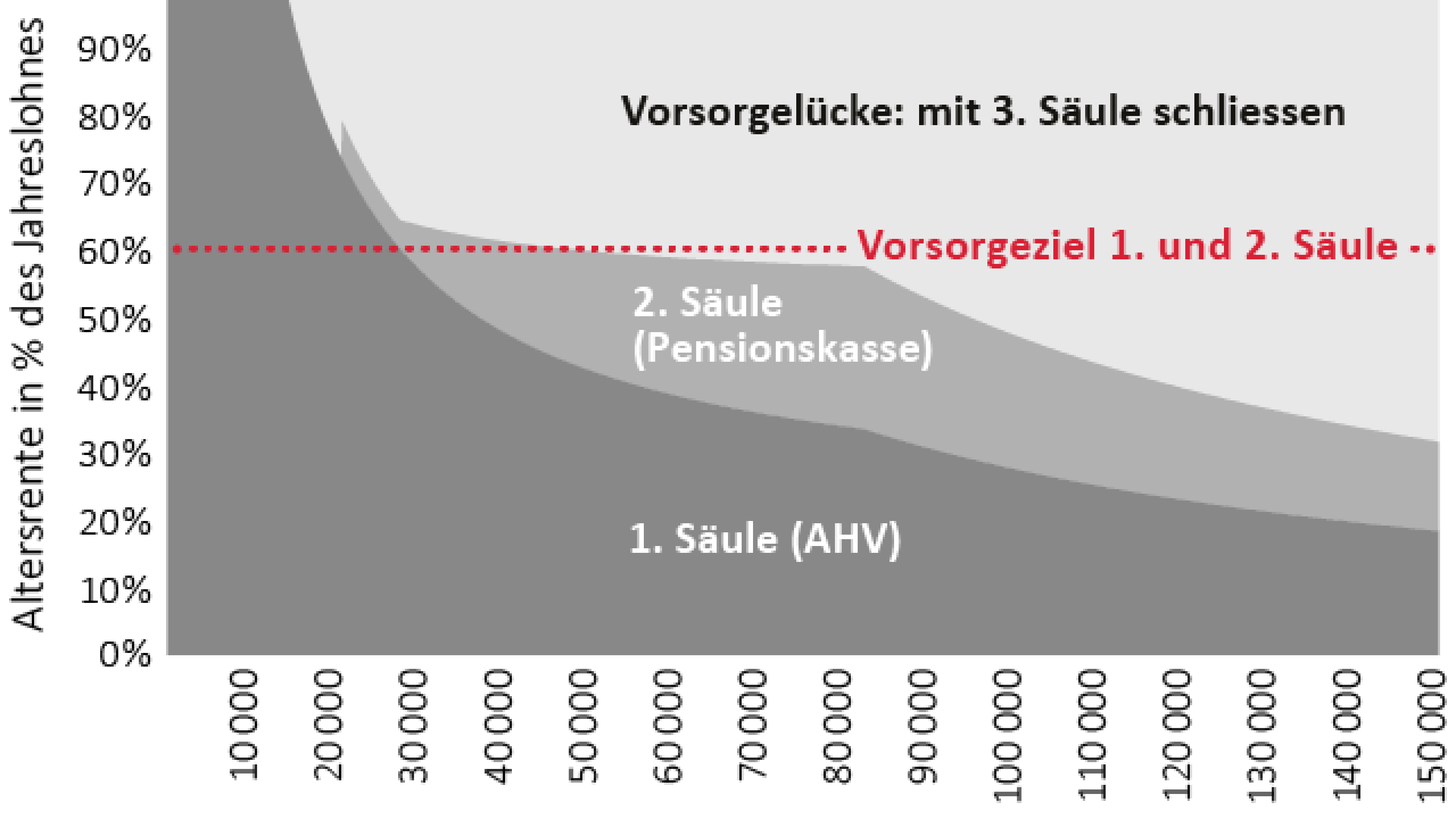

Die beste Versicherung für ein finanziell sorgenfreies Alter ist das 3-Säulen-Prinzip. Die erste Säule (AHV) und die zweite (Pensionskasse) decken rund 60 bis 75 Prozent des letzten Einkommens ab. Aufgrund der aktuellen Zinslage und der Altersstruktur der Bevölkerung gibt es hier aber Probleme. Umso wichtiger wird die 3. Säule, also die private Vorsorge. Sie wird von Bund und Kantonen steuerlich gefördert und soll die Fortsetzung des gewohnten Lebensstandards auch im Alter nach der Pensionierung garantieren. Indem diese private Rentenversicherung das Einkommen nach der Pensionierung auf hundert Prozent komplettiert. Es wird für Versicherte noch zusätzlich zwischen der Säule 3a (gebundene Vorsorge) und Säule 3b (freie Vorsorge) unterschieden.

1. und 2. Säule decken rund 60% des letzten Lohns

Mit Vorsorgelösungen für das Alter, am besten verbunden mit weiterem Versicherungsschutz, sollte man so früh wie möglich beginnen. Da es sich um langfristige Versicherungen handelt, müssen in Zusammenarbeit mit einem kompetenten Berater zunächst einige wichtige Fragen beantwortet werden:

- Welche AHV-Rente habe ich zu erwarten, fehlen Beitragsjahre?

- Welche Pensionskassenrente habe ich zu erwarten?

- Macht es Sinn, vor allem nach einer Scheidung oder einem deutlich gesteigerten Einkommen, mit einem Einkauf diese Rente aufzustocken?

- Wie soll ich meine 3. Säule, die private Vorsorge, gestalten?

- Wie nütze ich dabei am besten steuerliche Vorteile aus?

- Brauche ich zusätzlich eine Risikoversicherung

Im Rahmen der dritten Säule können Sie Ihre private Vorsorge frei gestalten. Das bedeutet auch, dass Sie eine Sparversicherung mit einer Risikoversicherung kombinieren können. Swiss Life bietet Ihnen eine ganze Palette von Risiko-, Kapital-, Renten- und Fondsversicherungen an, die Sie nach Ihren Vorstellungen, Wünschen und Bedürfnissen gestalten können. Eine kombinierte Risiko- und Sparversicherung schützt dabei doppelt, auch bei Erwerbsunfähigkeit.

Sicherlich lange bevor man alt ist. Eigentlich in dem Moment, in dem man in das Erwerbsleben eintritt. Da ist das Rentenalter zwar noch weit weg, aber man kann sich Gedanken zu folgenden Fragen machen:

- Welche Ziele, auch finanziell, möchte ich im Leben erreichen?

- Wie verschaffe ich mir Sicherheit für den Fall, dass mir etwas zustösst? Unfall, Krankheit, Erwerbsunfähigkeit oder gar Tod, das kann jeden jederzeit treffen.

- Wie garantiere ich für meine Liebsten, die Familie, die Kinder, dass sie unter allen Umständen ihre Träume erfüllen können?

- Wie stelle ich sicher, dass ich alleine oder zu zweit den Herbst meines Lebens ohne finanzielle Sorgen geniessen kann?

- Welche Vorsorgelösungen brauche ich, welche Risikoversicherung?

Eine gute Versicherung wie die Swiss Life begleitet Sie dabei ein Leben lang. Unabhängig vom Alter, ihrer beruflichen Position, unabhängig von Ihren persönlichen Lebensumständen, vor und nach der Pensionierung. Swiss Life nimmt Ihre aktuelle persönliche Situation als Ausgangspunkt und klärt mit Ihnen zusammen ab, welche Ziele, Wünsche und Möglichkeiten Sie als Versicherter haben, welche Vorsorge es braucht. Und wie sich diese Vorsorgelösungen gut versichert erreichen lassen.

Die private Vorsorge wird in zwei Säulen unterteilt: die Säule 3a (gebundene Vorsorge) und 3b (freie Vorsorge). Hier die wichtigsten Unterschiede:

|

Säule 3a (gebundene Vorsorge)

|

Säule 3b (freie Vorsorge) |

Personenkreis |

Erwerbstätige mit Wohnsitz Schweiz |

Jede Person (weltweit) |

Zweck |

Altersvorsorge |

Frei wählbar |

Beiträge 2023 |

Der vom Bund festgesetzte Maximalabzug für die gebundene Vorsorge (Säule 3a) beträgt:

|

Höhe und Zahlungsrhythmus frei wählbar |

Steuern |

Beiträge sind vom steuerbaren Einkommen abzugsfähig. Bei Auszahlung: reduzierter Steuersatz, getrennt vom übrigen Einkommen.

Wenn beide Ehegatten oder eingetragenen Partner erwerbstätig sind und Beiträge an eine anerkannte Vorsorgeform leisten, können beide die Abzüge beanspruchen. |

Im Rahmen der Pauschalabzüge für Versicherungsprämien. Während der Laufzeit werden die Rückkaufswerte von Versicherungspolicen als Vermögen besteuert. Bei Auszahlung steuerfrei. |

Bezug |

Bezug frühestens 5 Jahre vor und spätestens 5 Jahre nach ordentlichem AHV-Alter |

Frei wählbar |

Vorbezug |

In folgenden Fällen möglich:

|

Keine Einschränkung |

Begünstigung |

Im Alter und bei Invalidität: Nur Versicherter selber

Im Todesfall: Nur Ehepartner, Kinder, Eltern, Geschwister und gesetzliche Erben unter Beachtung der Pflichtteile. |

Begünstigte frei einsetzbar unter Beachtung gesetzlicher Pflichtteile. |

Wichtige Themen zur Vorsorge

Weitere Informationen

Beratungstermin vereinbaren

Die Vorsorgemöglichkeiten sind individuell und vielfältig. Je früher Sie sich mit der Vorsorge befassen, desto grösser ist Ihr finanzieller Handlungsspielraum für ein selbstbestimmtes Leben. Unsere Berater unterstützen Sie kompetent bei allen Fragen rund um das Thema Vorsorge. Statt in der Generalagentur oder bei Ihnen zu Hause, beraten wir Sie gerne auch per Video.