De nombreuses personnes retraitées disposent d’actifs considérables qu’elles ne consomment généralement pas entièrement, mais souhaitent en revanche léguer. La génération «dorée» de personnes retraitées fait face à une majorité de personnes âgées de 25 à 64 ans pessimistes en ce qui concerne leur propre prévoyance vieillesse. C’est dans ce contexte que, dans sa nouvelle étude «Retraite “dorée”: pour combien de temps encore?», Swiss Life met en lumière le processus d’épargne (et de désépargne), le coût des besoins d’assistance et le thème de la transmission de fortune à la retraite.

Les personnes retraitées se sentent financièrement libres de leurs choix, celles en âge de travailler sont pessimistes

En Suisse, les personnes retraitées jugent leur situation financière globalement bonne et, en moyenne, meilleure que celle de la population de moins de 65 ans. Une situation plutôt stable ces dernières années, et ce, bien que le système de prévoyance vieillesse soit confronté à de plus en plus de défis et nécessite des réformes.

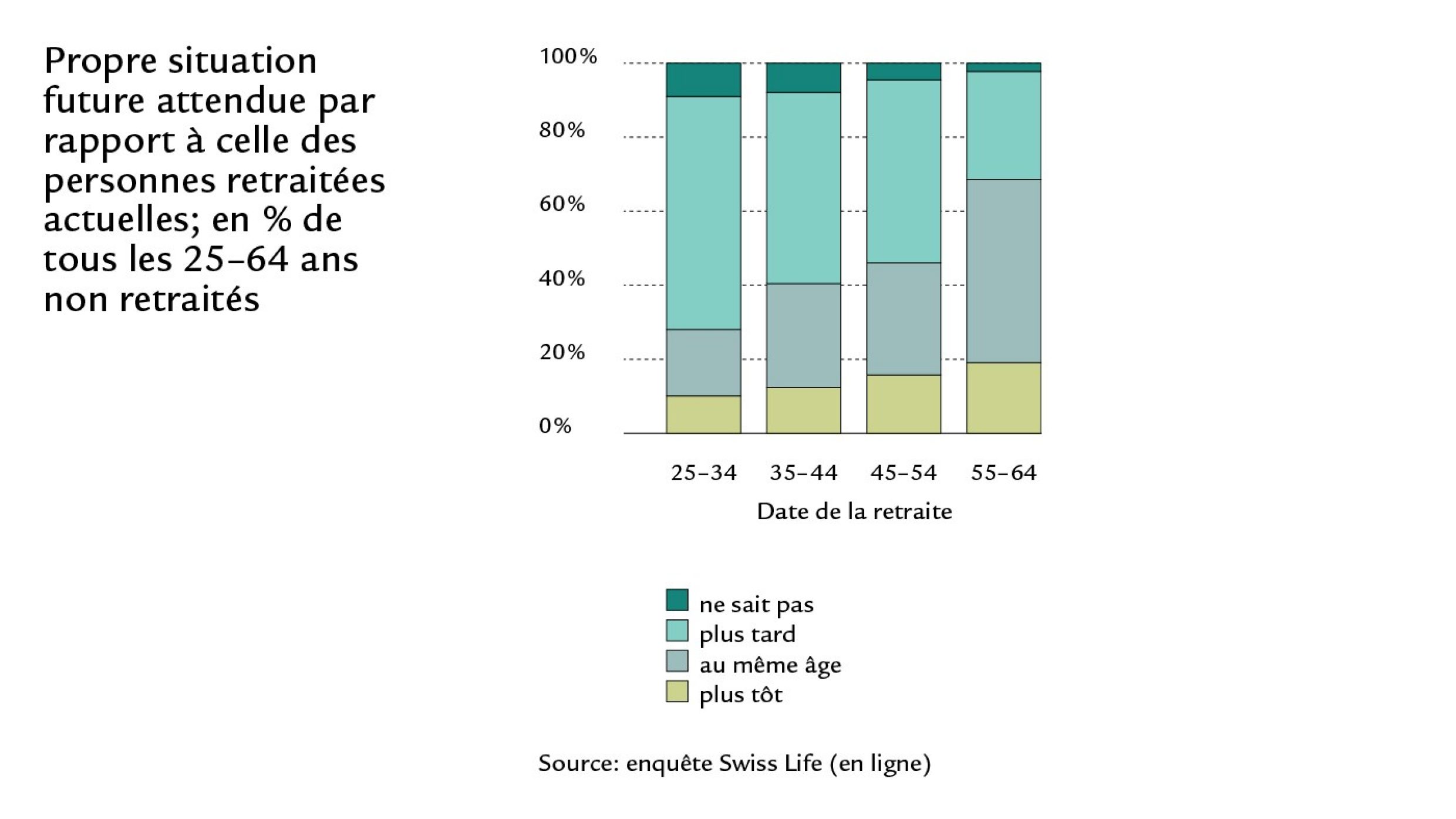

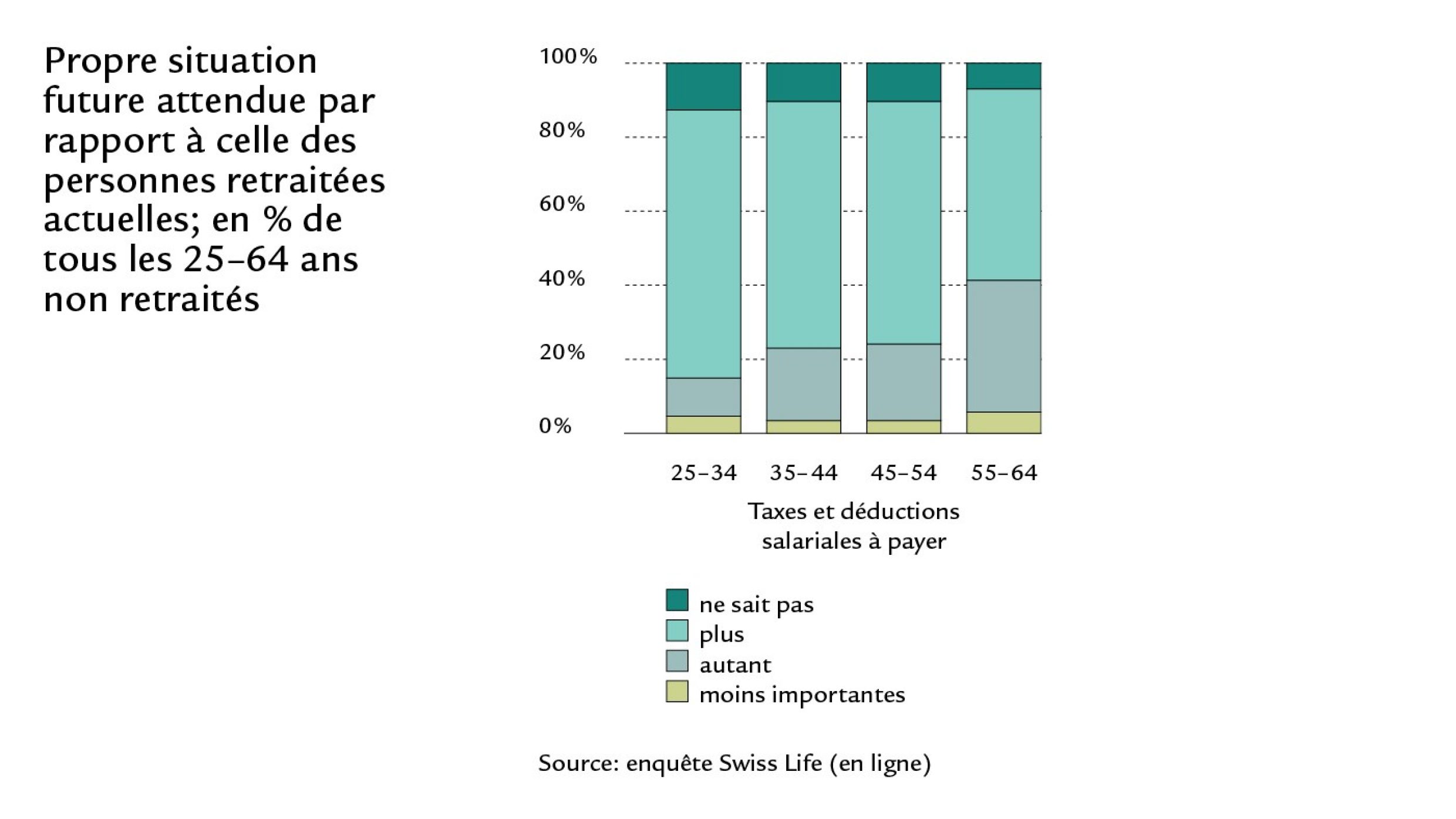

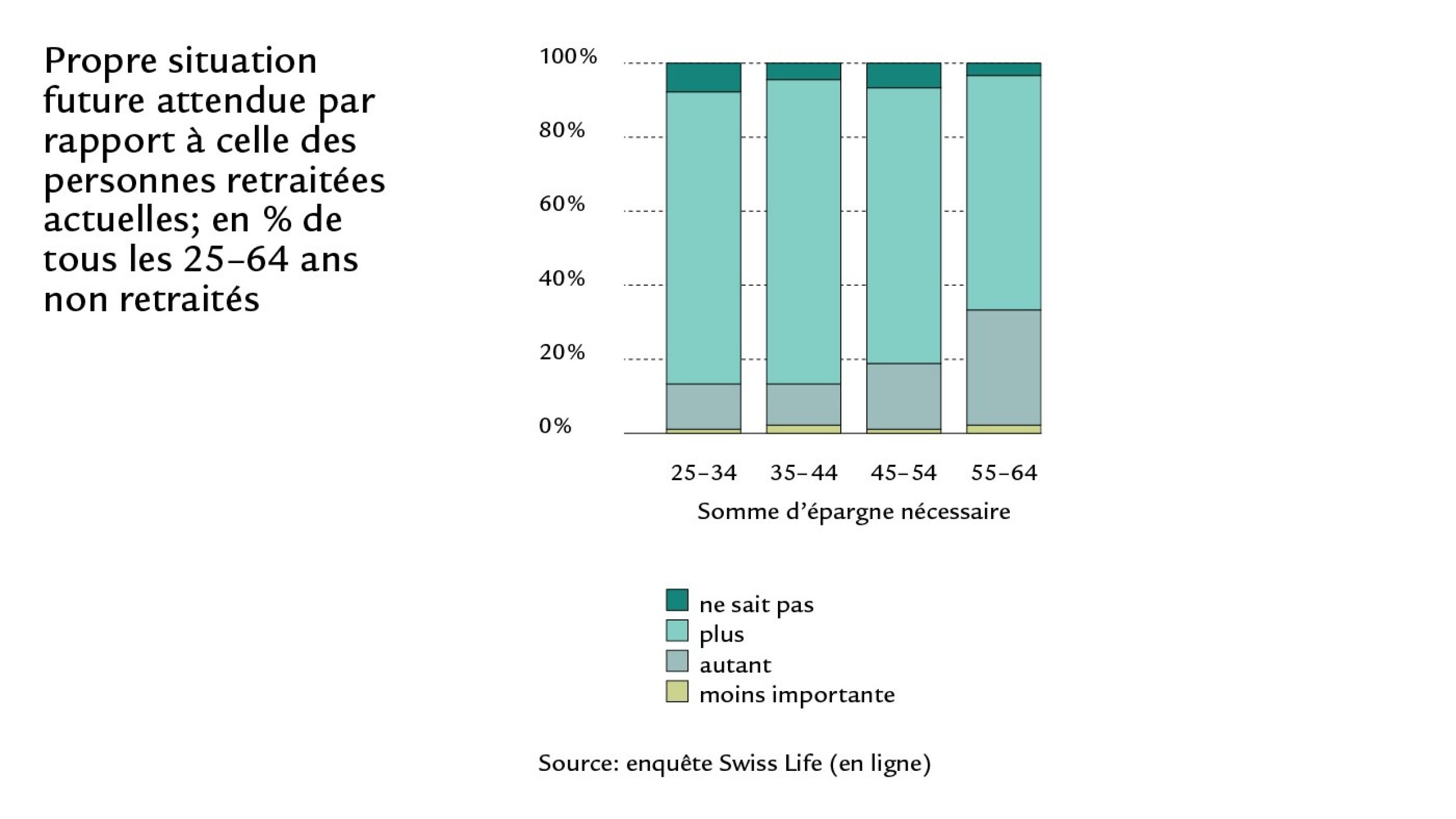

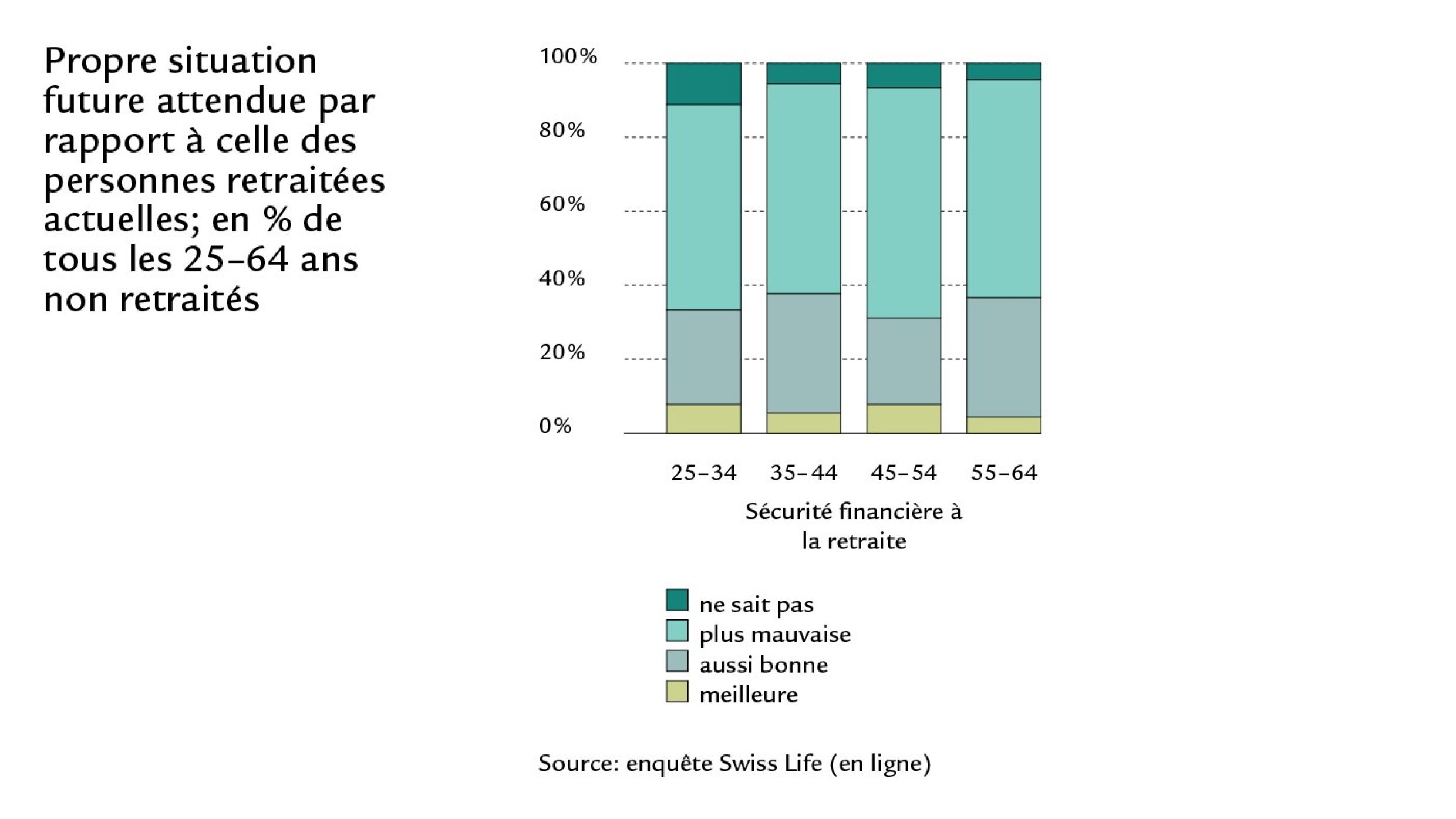

Il n’est donc pas étonnant que les 25 à 64 ans soient pessimistes quant à leur propre prévoyance vieillesse: 47% des personnes interrogées pensent pouvoir prendre leur retraite plus tard que les personnes retraitées d’aujourd’hui. 64% pensent qu’il leur faudra verser plus d’impôts et de déductions salariales en faveur de la prévoyance vieillesse et 73% pensent devoir davantage épargner à titre personnel que la génération actuelle de retraités. Et pourtant, 58% craignent d’être un jour moins bien couverts financièrement que les générations aujourd’hui à la retraite.

Plus de 20% puisent dans leurs réserves et parmi ces personnes, 50% pensent que cela ne suffira pas à financer leurs besoins jusqu’à leur décès

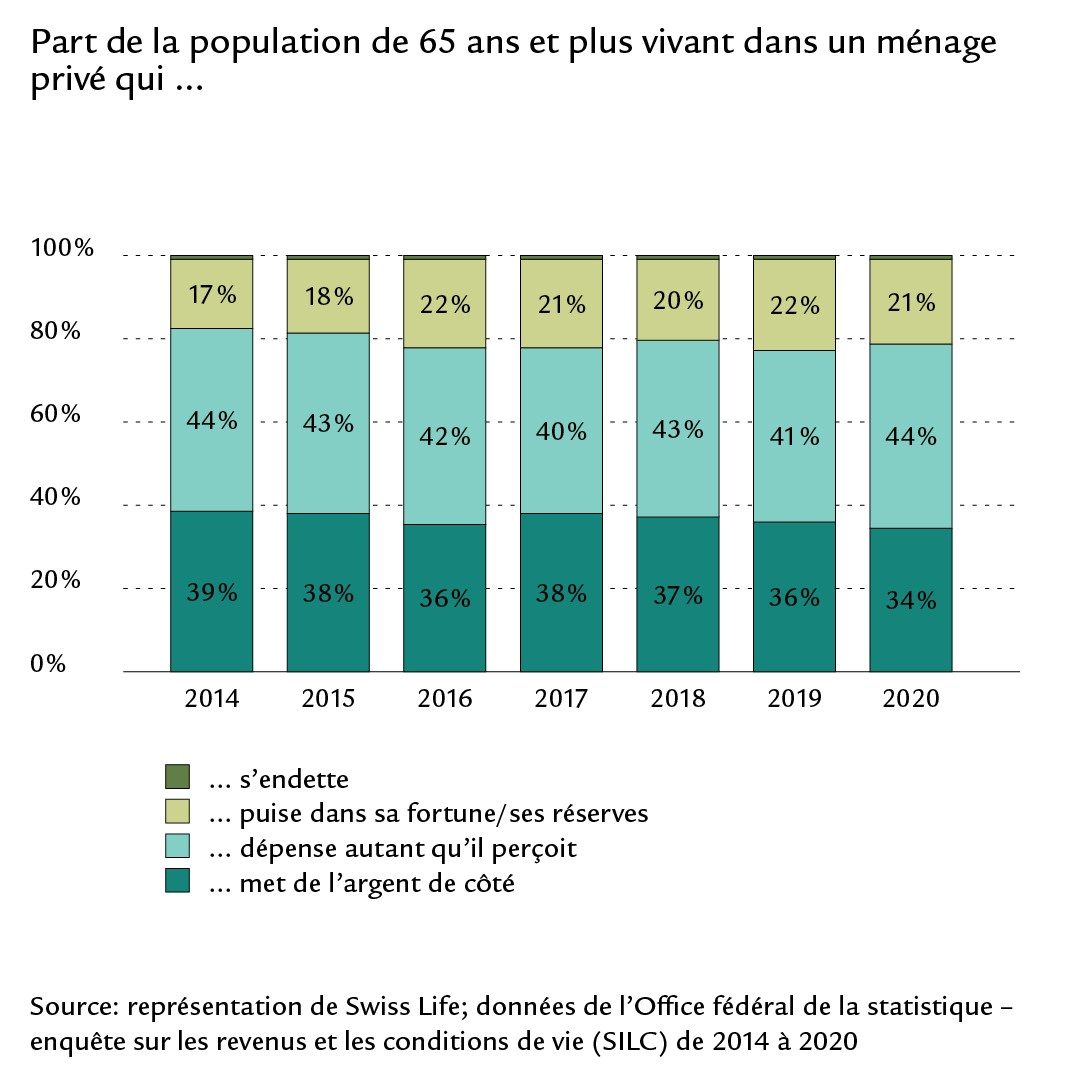

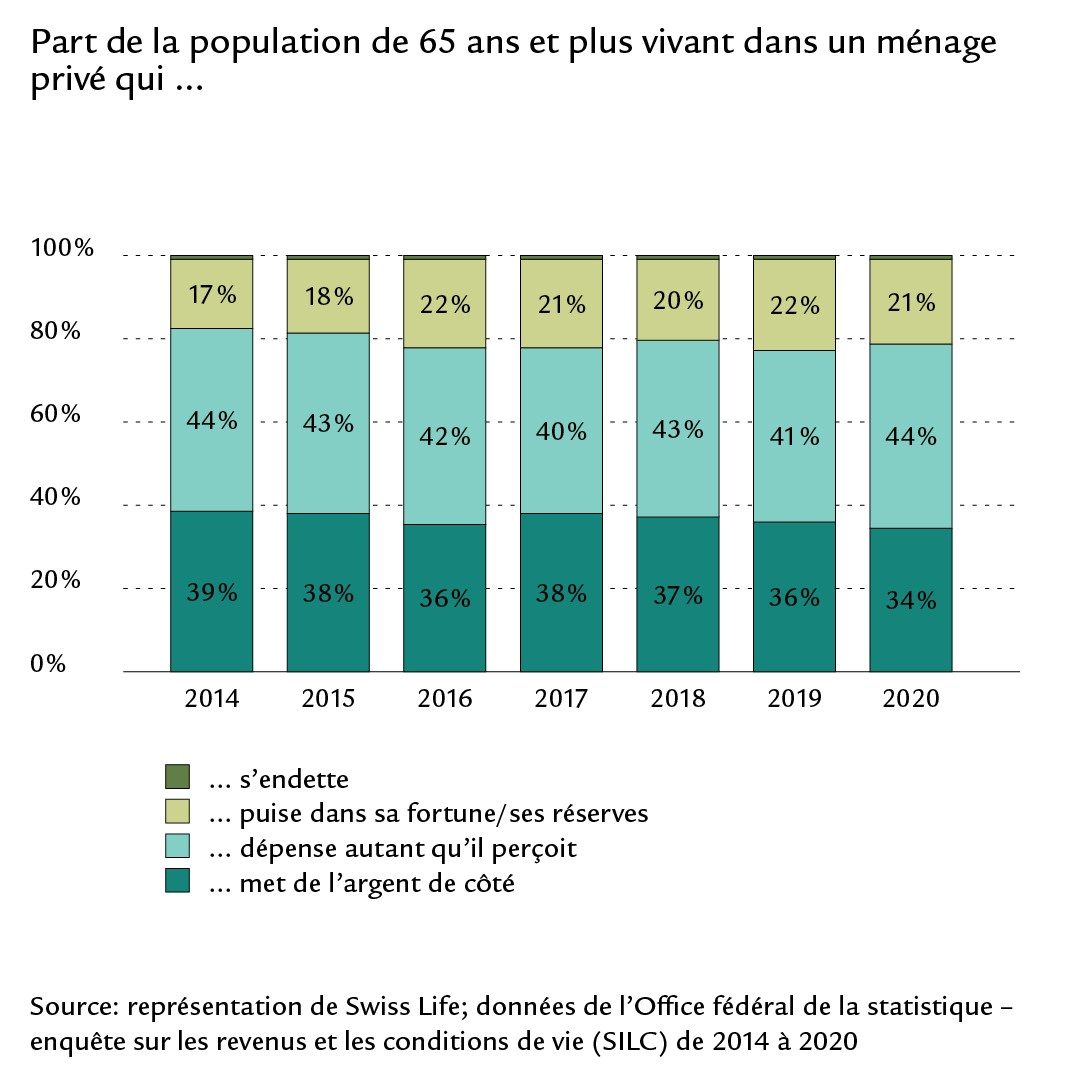

L’instantané fondamentalement positif d’une grande liberté de choix financière des personnes actuellement retraitées se reflète également dans le fait qu’en moyenne, les personnes ne puisent pas dans leur fortune à la retraite, du moins tant qu’elles vivent chez elles. En 2020, 34% des personnes de 65 ans et plus vivaient dans un ménage (privé) qui continuait à mettre de l’argent de côté. Seuls 22% puisaient dans leur fortune ou, dans de rares cas, s’endettaient. Les 44% restants dépensaient à peu près autant que ce qu’ils percevaient.

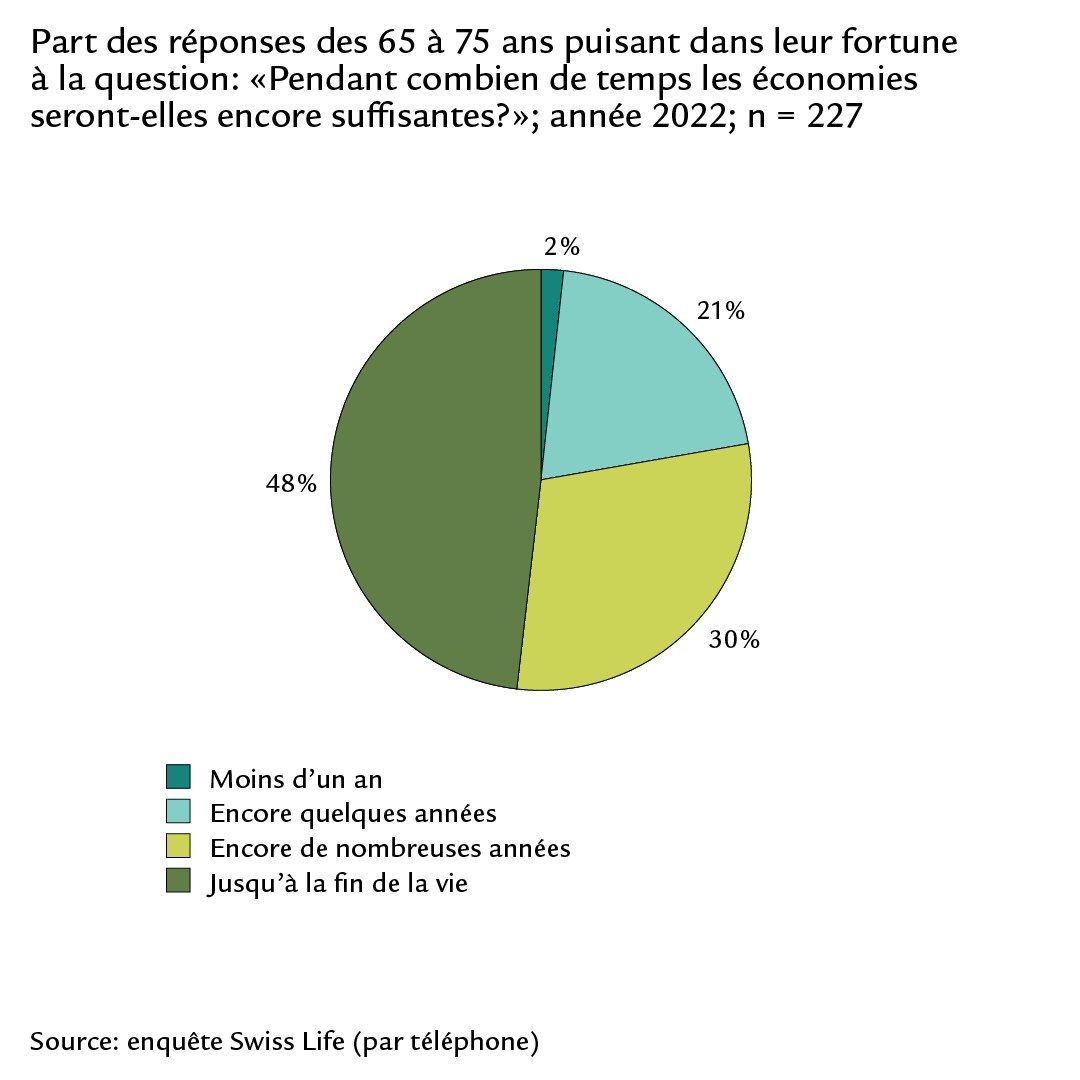

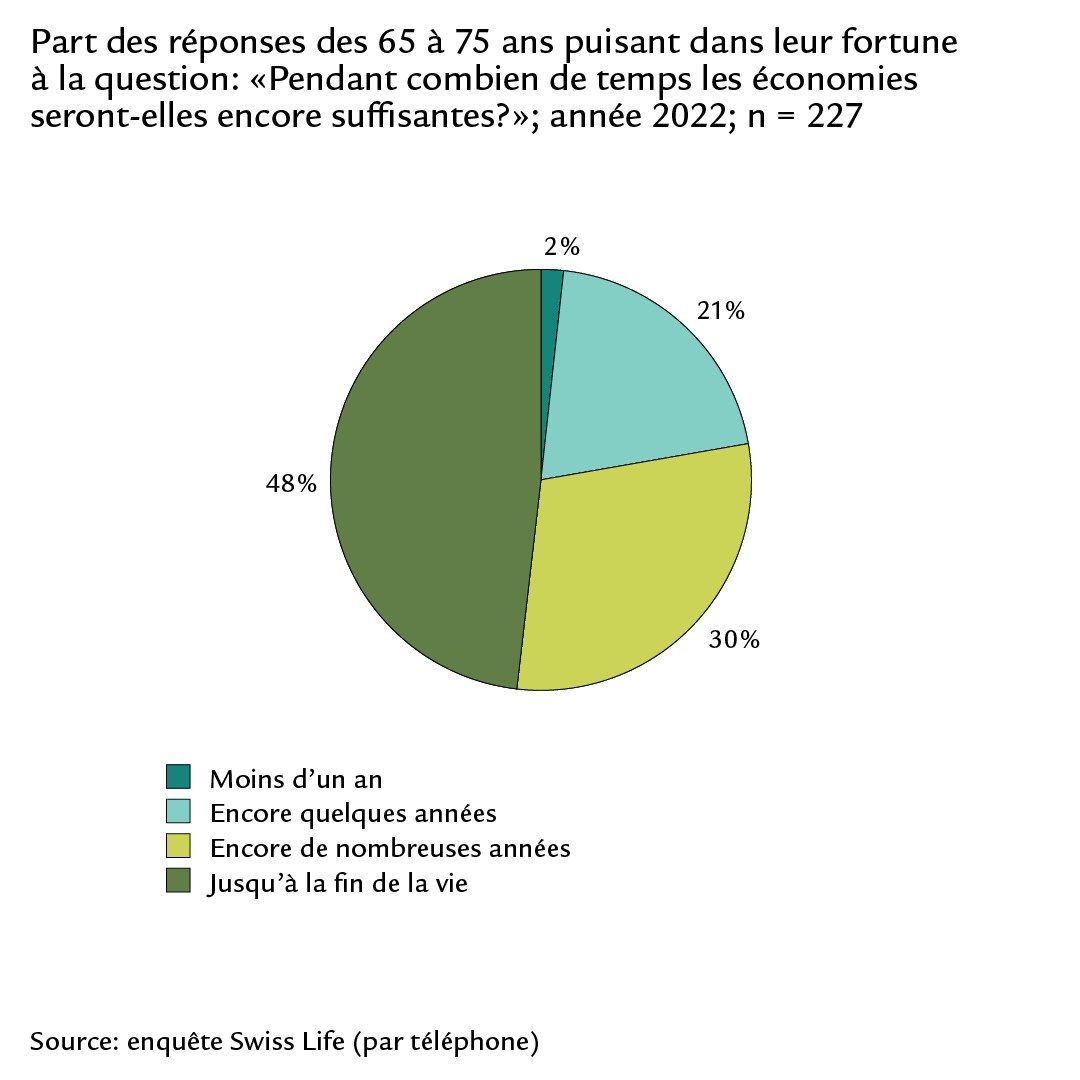

Le montant du revenu et de la fortune a une influence sur la propension à épargner. Certes, les ménages de personnes retraitées aisées ne puisent pas plus souvent dans leur fortune que ceux ayant peu d’épargne. En revanche, plus la fortune et le revenu sont élevés, plus les ménages ont tendance à continuer d’épargner à la retraite. Dans le meilleur des cas, les ménages qui puisent dans leur épargne peuvent répartir leur consommation de capital de manière à disposer d’économies jusqu’à la fin de leur vie. Mais seuls 48% des personnes de 65 à 75 ans vivant dans des ménages indiquant vivre de la consommation de leur capital partent de ce principe.

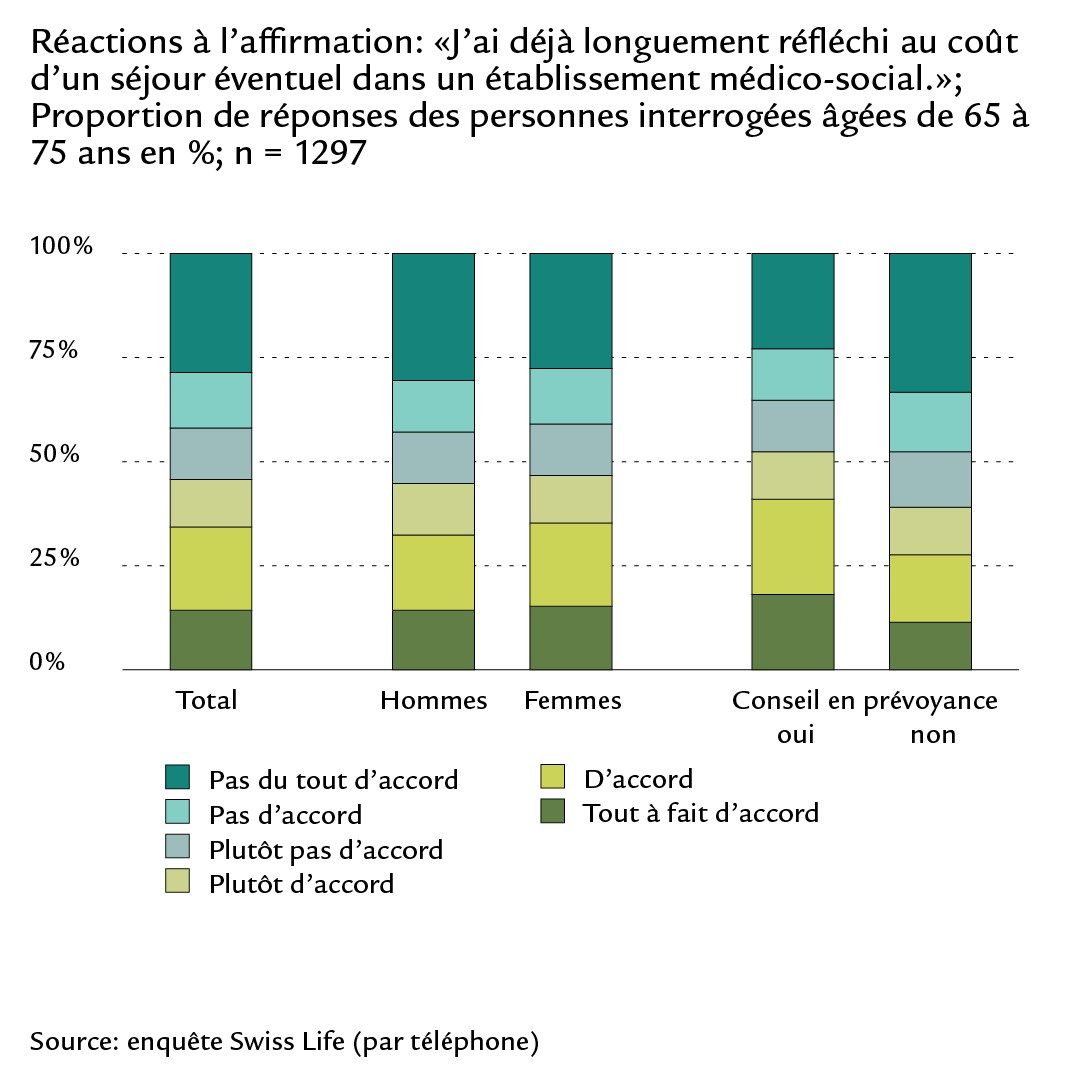

Au début de la retraite, on pense rarement à un séjour en EMS

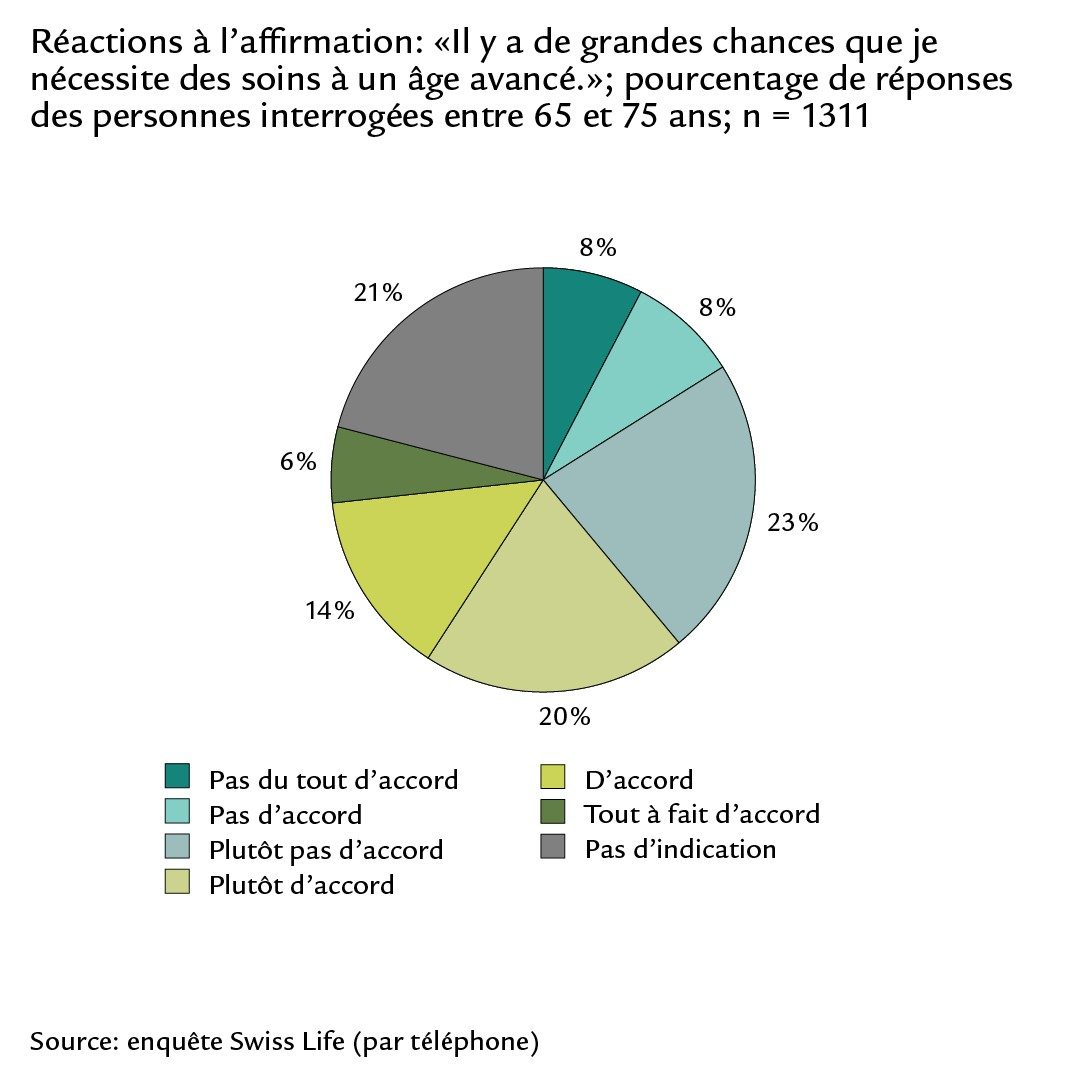

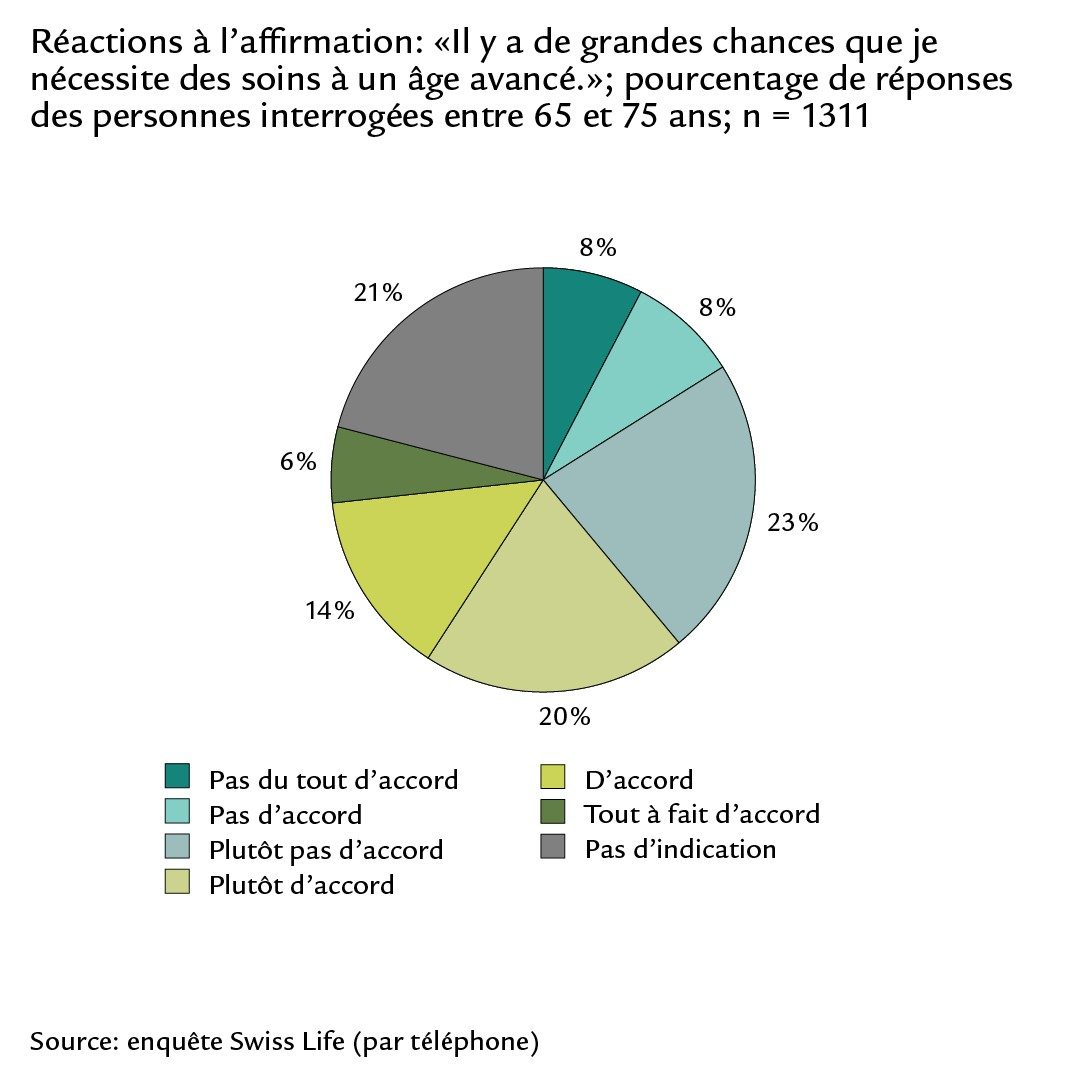

Au moins une personne sur deux décédant après 65 ans passe une partie ou la totalité de sa dernière année dans un établissement médico-social. Avec une durée moyenne de séjour en EMS approchant trois ans, on en déduit approximativement qu’en fin de vie, les personnes retraitées doivent tabler sur un séjour d’un peu plus d’un an, voire environ 18 mois, ce séjour étant plus court pour les hommes et plus long pour les femmes. Selon notre enquête auprès de la population, seuls 20% des personnes âgées de 65 à 75 ans pensent toutefois sérieusement qu’ils auront très probablement besoin de soins et d’assistance à un âge avancé.

Selon ses indications, seul un tiers des 65 à 75 ans interrogés a sérieusement étudié le coût d’un séjour en EMS. La population estime les frais mensuels d’un EMS à 6000 francs en moyenne (personnes de plus de 65 ans: 7000 francs). Certes, ces chiffres sont inférieurs aux coûts moyens effectifs de près de 10 000 francs. Mais comme la part moyenne des coûts à supporter avant les prestations complémentaires s’élève à environ 6000 francs, la population donne un ordre de grandeur réaliste.

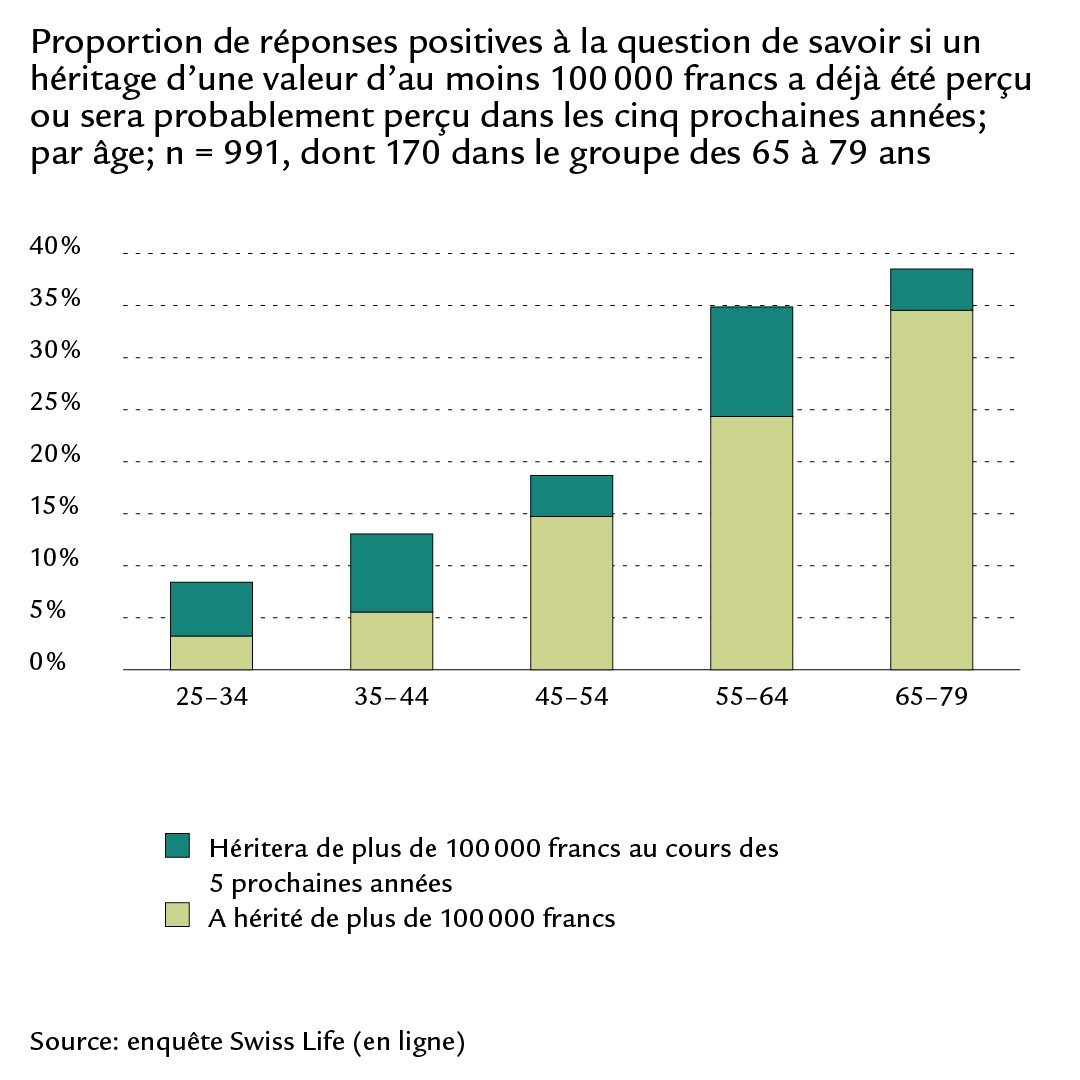

Quelque 30% des personnes retraitées héritent d’au moins 100 000 francs et pour de nombreuses personnes retraitées, «léguer» constitue un objectif

Environ un tiers des 65 à 79 ans que nous avons interrogés indiquent avoir hérité d’au moins 100 000 francs dans leur vie. Bien que cette estimation ne se fonde que sur un nombre limité d’observations et ne soit donc qu’indicative, son ordre de grandeur devrait être réaliste. Sans surprise, les personnes retraitées héritant ou en ayant la perspective sont plus nombreuses à être satisfaites financièrement (89%) que celles n’ayant pas ou peu hérité (66%).

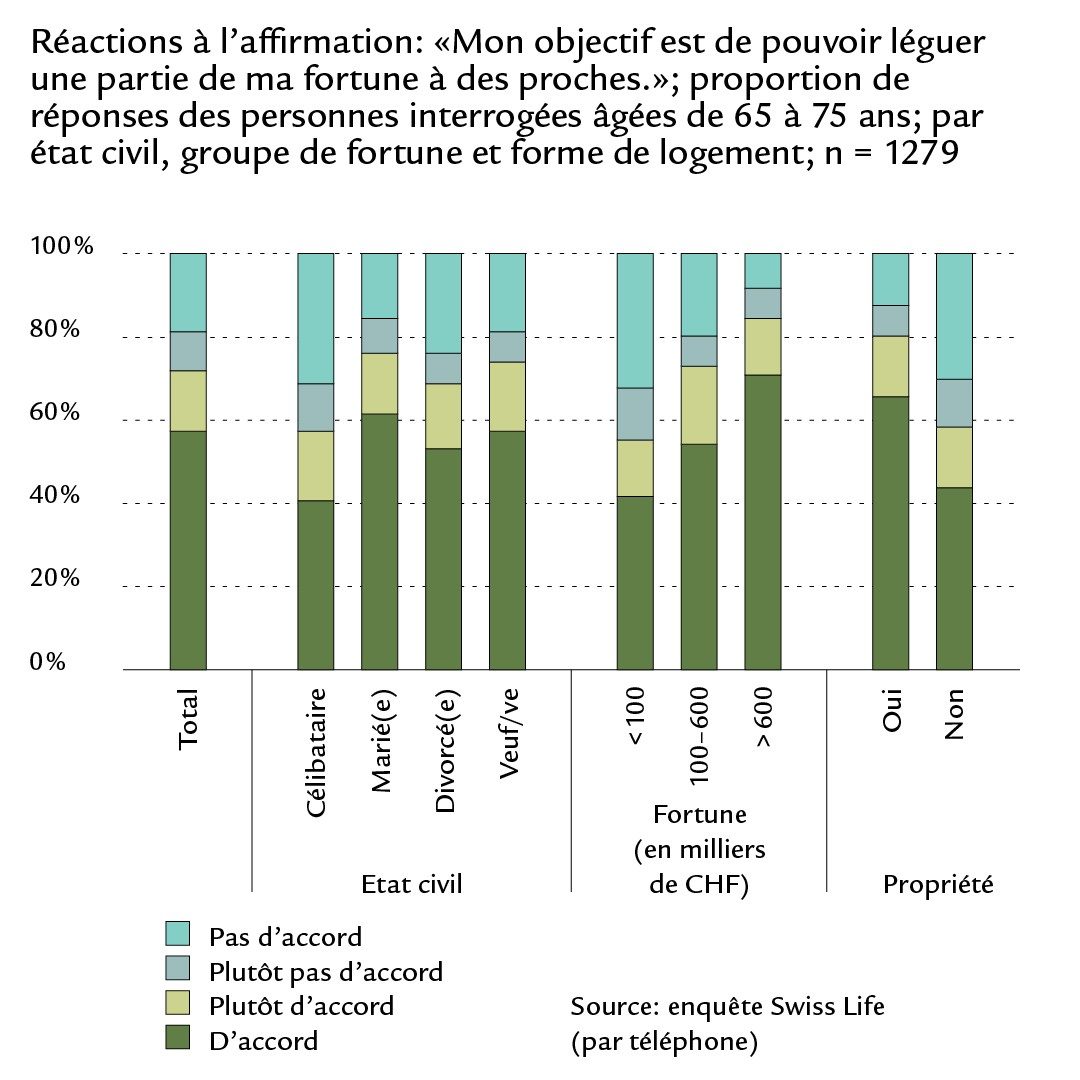

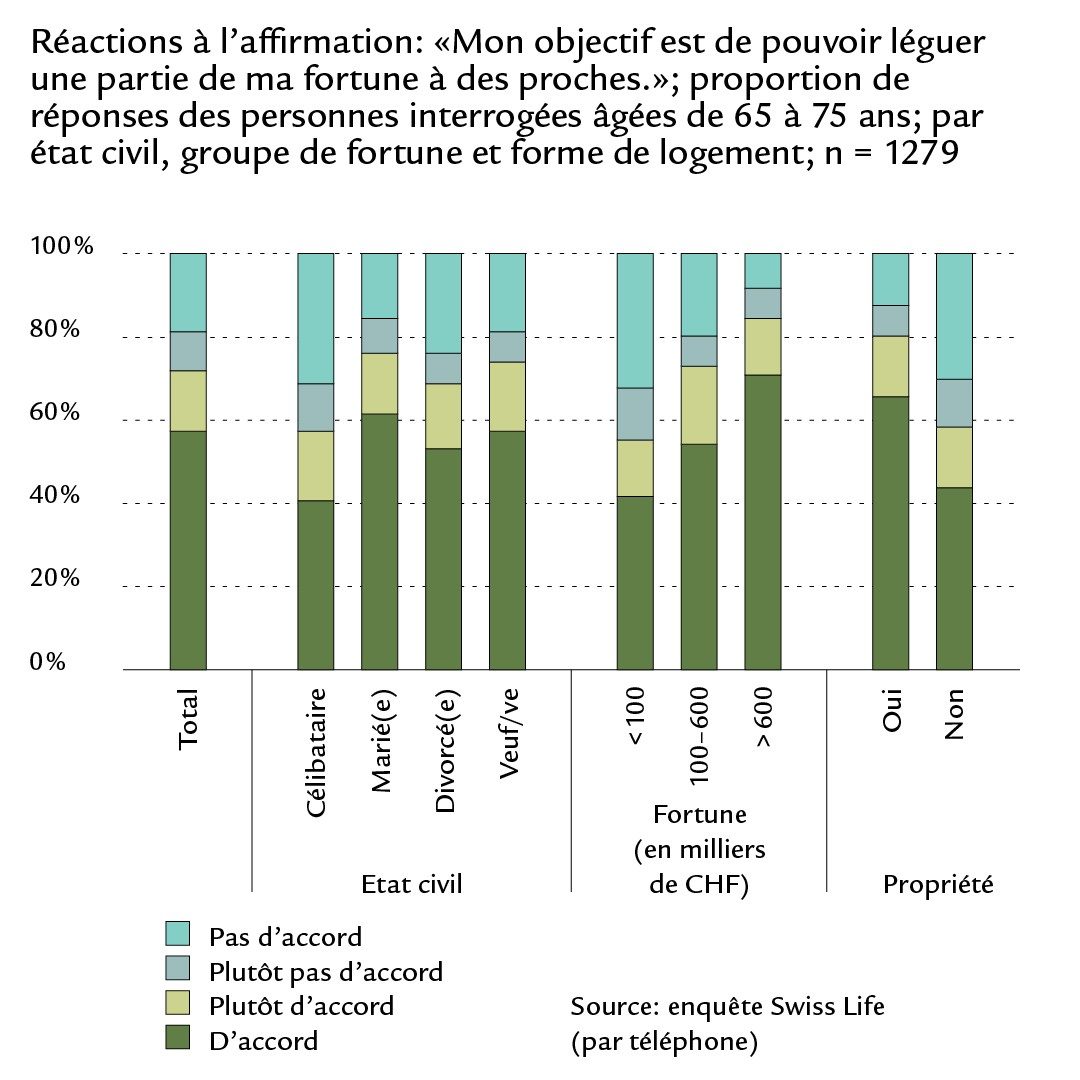

Pour le testateur potentiel également, la question est étroitement liée à la liberté de choix financière. Pour 57% des personnes âgées de 65 à 75 ans interrogées, pouvoir léguer une partie de sa fortune à des proches est un objectif. Une proportion qui augmente en fonction du montant de la fortune. Les personnes retraitées pour lesquelles «léguer» est un objectif épargnent bien plus souvent que celles pour qui cela n’est pas important, indépendamment de leur situation en matière de revenus et de fortune.

Fixer un entretien de conseil

Les possibilités en matière de prévoyance sont nombreuses et varient d’une personne à l’autre. Plus tôt vous vous préoccupez de votre prévoyance, plus vous disposez d’une grande marge de manœuvre financière pour vivre en toute liberté de choix. Nos conseillers vous conseillent et vous font bénéficier de leur expertise dans tous les domaines de la prévoyance. Pour éviter les rendez-vous à l’agence générale ou à votre domicile, nous vous conseillons aussi par vidéo.