In der beruflichen Vorsorge besteht wenig Freiraum für Individualität. Mit einer Ausnahme: Bei sogenannten «1e-Lösungen» können Sie und Ihre Mitarbeitenden die Anlagestrategie für Lohnbestandteile über CHF 129 060 selbst wählen. Es besteht die Chance, die Rendite der Vorsorgegelder zu maximieren und gleichzeitig die Steuerlast zu optimieren.

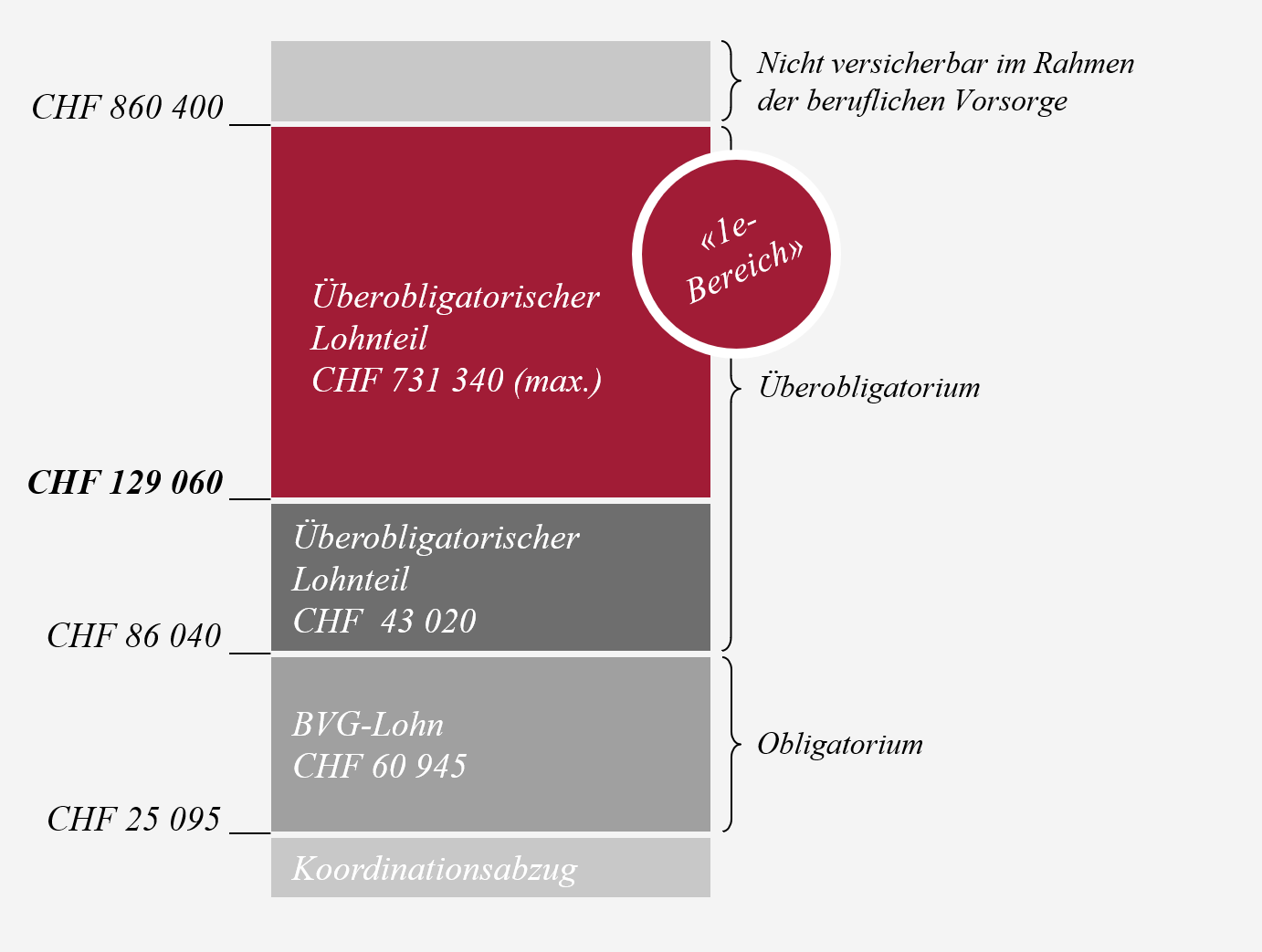

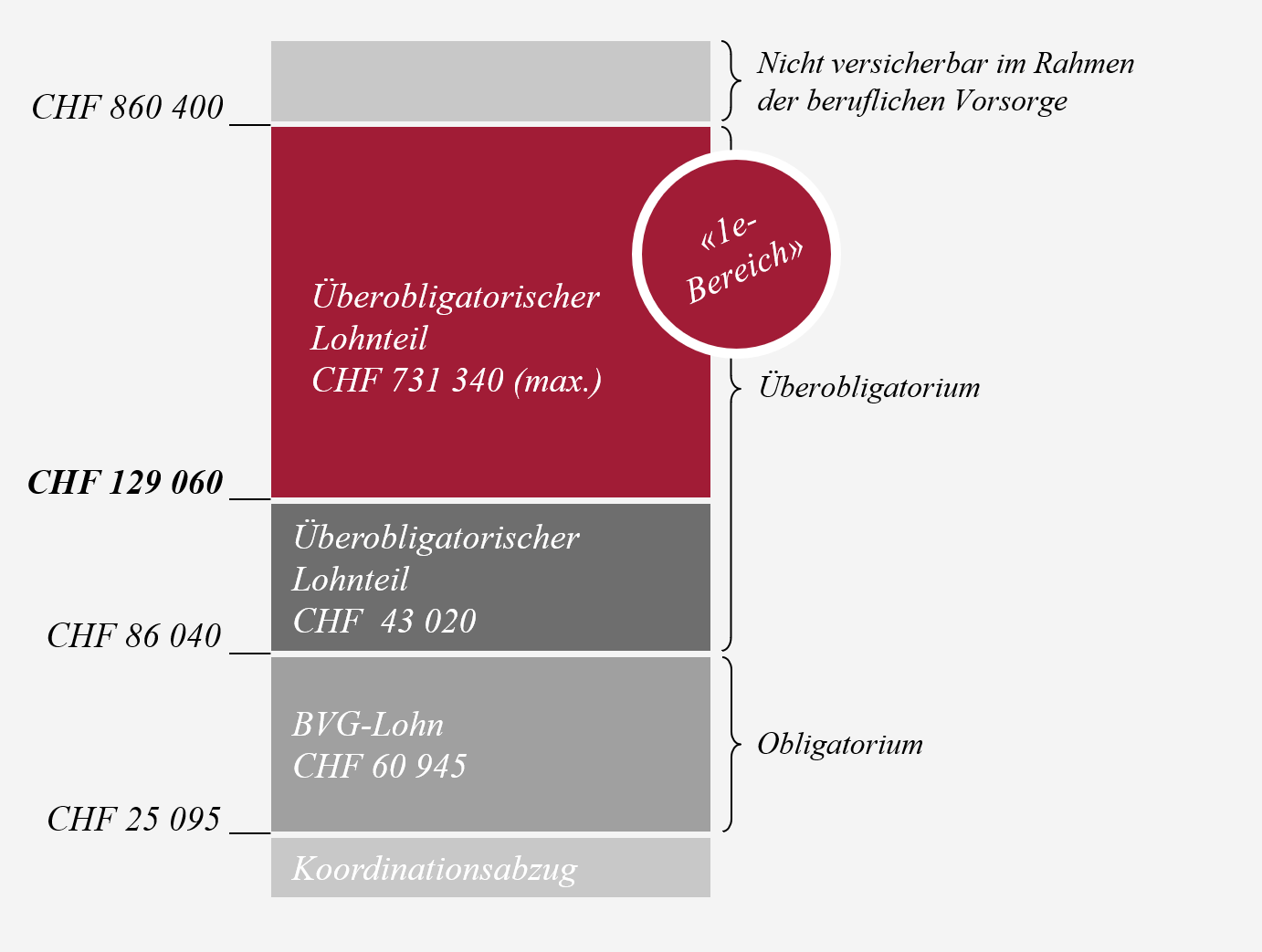

Im obligatorischen Teil der beruflichen Vorsorge gibt es keinen Spielraum. Dieser obligatorische Teil umfasst Löhne zwischen CHF 25 095 und CHF 86 040. Hier ist gesetzlich alles klar geregelt: Die Löhne werden mit einem Mindestzinssatz verzinst und mit dem Umwandlungssatz von 6,8 Prozent in eine Rente umgewandelt. Für ein Vorsorgeguthaben von CHF 100 000 gibt es mit diesem Umwandlungssatz eine jährliche Rente von CHF 6800.

Bei den Lohnbestandteilen ab CHF 86 040 sind die Pensionskassen frei und legen Mindestverzinsung und Umwandlungssatz eigenständig fest. Diesen Teil ab CHF 86 040 nennt man Überobligatorium. Der Versicherte kann in der Regel aber auch hier nicht direkt mitbestimmen.

Mehr Selbstbestimmung mit «1e-Lösungen»

Anders sieht das bei sogenannten «1e-Lösungen» aus. In diesen überobligatorischen Vorsorgelösungen können Lohnbestandteile ab CHF 129 060 versichert werden und es ist deutlich mehr Selbstbestimmung möglich. Das Gesetz lässt nämlich die individuelle Wahl der Vermögensanlage zu. Der Name «1e-Lösung» entspringt dem Artikel 1e, der in der Verordnung über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVV 2) die Wahl der Anlagestrategien regelt. Gemäss diesem Artikel können Versicherte mit einer «1e-Lösung» selbst entscheiden, in welche Anlagestrategie sie investieren wollen. Vorsorgeeinrichtungen dürfen per Gesetz maximal zehn Anlagestrategien zur Auswahl anbieten, wobei mindestens eine Strategie risikoarm sein muss.

Gestaltungsspielraum nutzen und profitieren!

Sie sowie Ihre Mitarbeitenden haben mit «1e-Lösungen» die Möglichkeit, individuell zu bestimmen, wie das persönliche Vorsorgeguthaben angelegt werden soll. Jede versicherte Person kann seine bevorzugte Risikostrategie auswählen – von risikoarm bis risikoreich. So wird der Gestaltungsspielraum in der beruflichen Vorsorge vergrössert und es bietet sich die Chance, höhere Anlageerträge zu nutzen. Bei der 1e-Lösung von Swiss Life steht ein diverses Angebot an Anlagestrategien bei der Anlagestiftung Swiss Life zur Auswahl, welches von Obligationen bis hin zu 75% Aktienanteil reicht. Die Versicherten sind für diesen Teil der Vorsorgegelder selbst verantwortlich. Sie können von möglichen Mehrrenditen profitieren, müssen aber auch allfällige Anlageverluste selbst tragen.

Bei Swiss Life haben sicherheitsorientierte Versicherte die Möglichkeit, sich für die Sparversicherung zu entscheiden und von einer Nominalwert- und Zinsgarantie zu profitieren. Einkäufe in «1e-Lösungen» können wie bei anderen Vorsorgelösungen vom steuerbaren Einkommen abgezogen werden. Die Steuerbelastung kann zusätzlich optimiert werden, da potenzielle Anlageerträge nicht jährlich versteuert werden müssen – dies im Gegensatz zum privaten Anlagesparen. Eine «1e-Lösung» bietet somit grösstmögliche Individualität bis auf Stufe Mitarbeitende. Unsere Experten stehen Ihnen gerne zur Seite und unterstützen Sie bei der Analyse Ihrer persönlichen Vorsorge- und Vermögenssituation.

Jene Unternehmen, die ihre Bücher nach IFRS führen, haben die Möglichkeit, sämtliche Vorsorgeleistungen in Kapitalform zu definieren: Das heisst, sie können so die Bilanz von Vorsorgeverbindlichkeiten entlasten, wodurch die Vorsorgeverpflichtungen maximal reduziert werden.

Das Wichtigste in Kürze

Von «1e-Lösungen» können Sie und Ihre Mitarbeitenden mit Lohnteilen über CHF 129 060 (Stand 2021)

Gebrauch machen. «1e-Lösungen» ermöglichen, die Rendite der Vorsorgegelder individuell zu optimieren, wobei der Anlageentscheid unter Berücksichtigung der persönlichen Finanz- und Risikosituation selbstbestimmt getroffen werden kann. Mit Einkäufen in «1e-Lösungen» wird die steuerliche Belastung optimiert und potenzielle Anlageerträge müssen nicht jährlich versteuert werden.

Beratungstermin vereinbaren?

Welche Lösung zu Ihrem Unternehmen passt, ist sehr individuell und hängt von zahlreichen Faktoren ab. Unsere Vorsorgeberater unterstützen Sie gerne dabei, die passende Lösung für Ihr Unternehmen zu finden.

Gesetzesartikel 19a FZG

Seit dem 1. Oktober 2017 ist der Gesetzesartikel 19a FZG in Kraft. Der Artikel besagt, dass Versicherte im «1e»-Bereich allfällige Verluste selbst tragen.